【プレスリリース / 東京】 2021年7月29日(木)-- 世界有数のグローバルカンパニーであるウイリス・タワーズワトソン(NASDAQ:WLTW)は、日米英独仏の5カ国における売上高等1兆円以上企業のCEO報酬および社外取締役報酬について、2020年度(2021年6月末までの開示情報)の調査を実施しました。

2020年度にかかる開示資料よりウイリス・タワーズワトソンが作成。なお、調査対象は以下のとおり:

※ 米英独仏のデータについては、開示情報をもとにウイリス・タワーズワトソンの調査部門(Global Executive Compensation Analysis Team, GECAT)が分析。各国のデータサンプルにつき、在籍期間等により年額が得られないデータサンプルは異常値として集計上除外している。

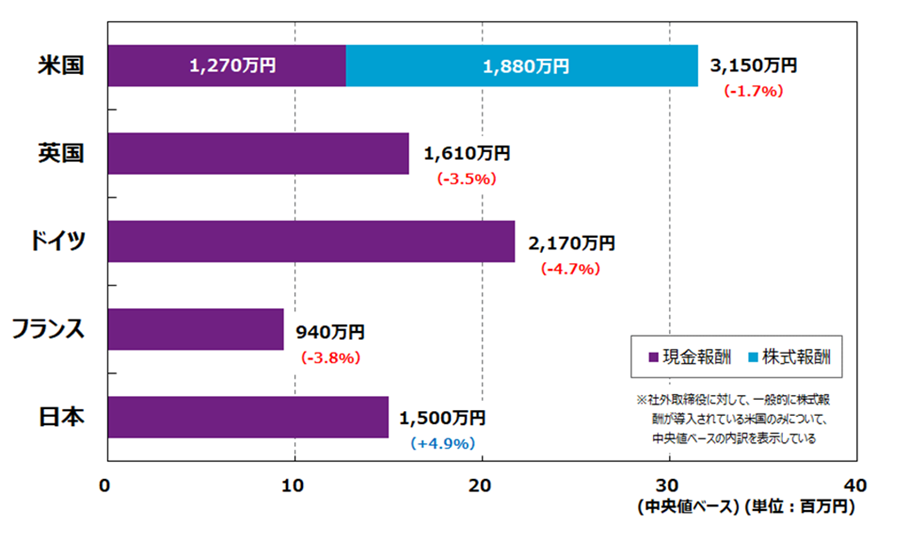

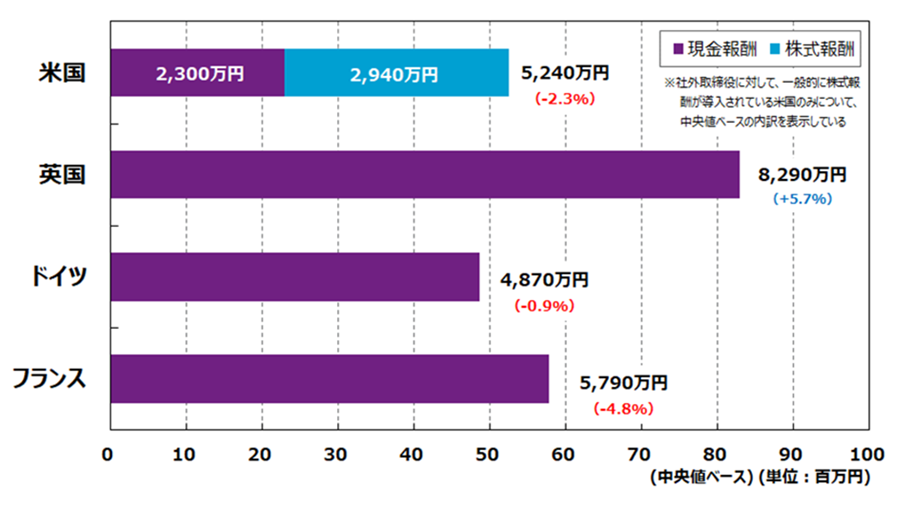

※ 社外取締役報酬比較における米国(Outside Directorを集計)、英国、ドイツ、フランス(それぞれNon-Executive Directorを集計)については、個人別報酬額および報酬の方針の開示情報を分析して集計。取締役会議長や筆頭等の役職を有さない社外取締役については、対象となる全ての個人別報酬額の平均値を算出し、1社につき1サンプルとして中央値を集計している。取締役会議長についてはその個人別報酬額の中央値を集計。

※ 社外取締役報酬比較における日本については、社外取締役報酬の総額開示より一人当たり平均報酬額を算出し、1社につき1サンプルとして中央値を集計(社外取締役としての総額開示の区分がない企業3社については、社外役員の総額開示より一人当たり平均報酬額を算出。)

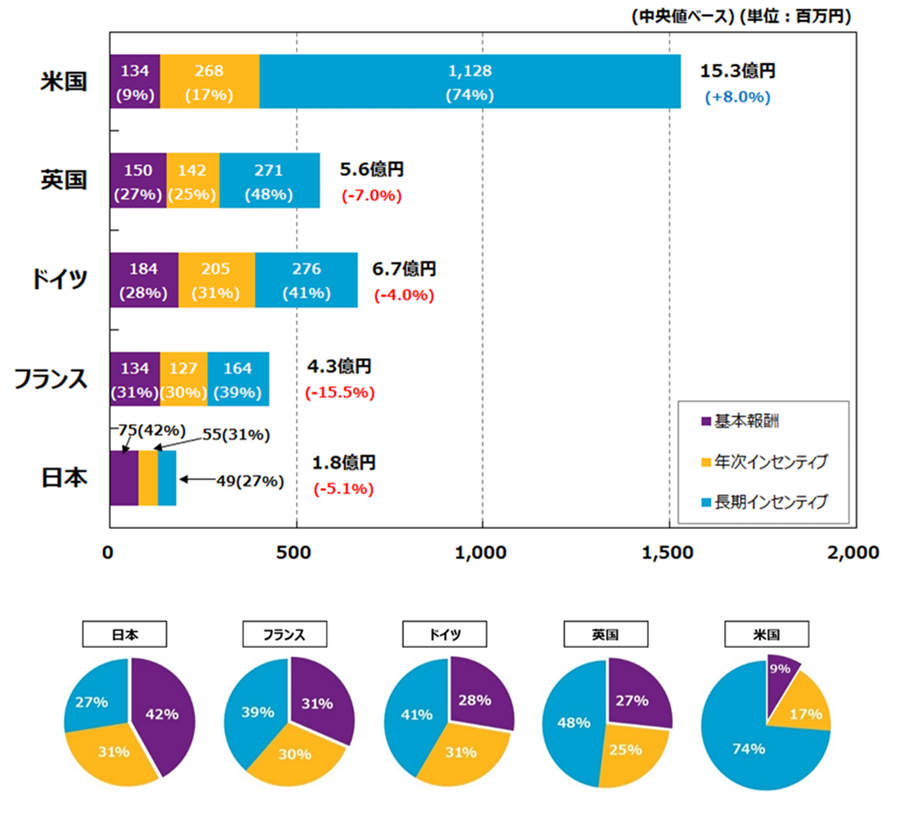

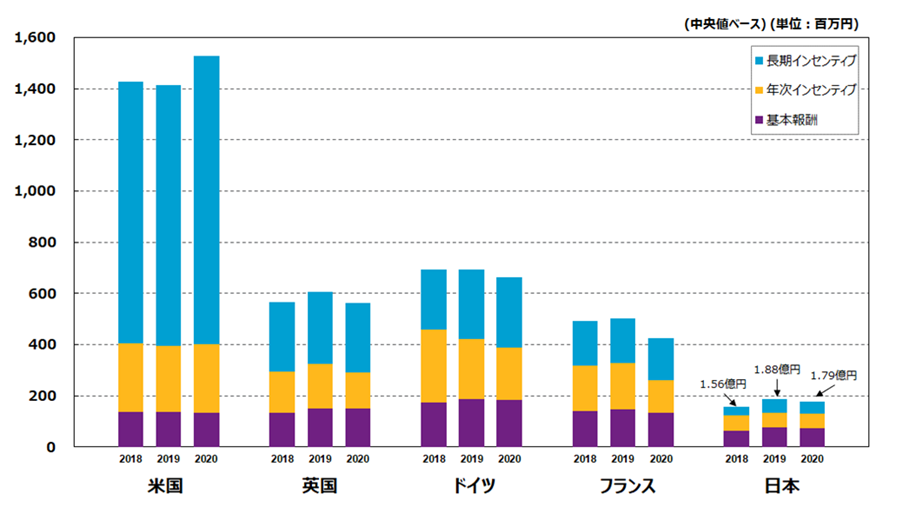

※ 括弧内は2020年度調査結果からの増減率(各国現地通貨ベース)

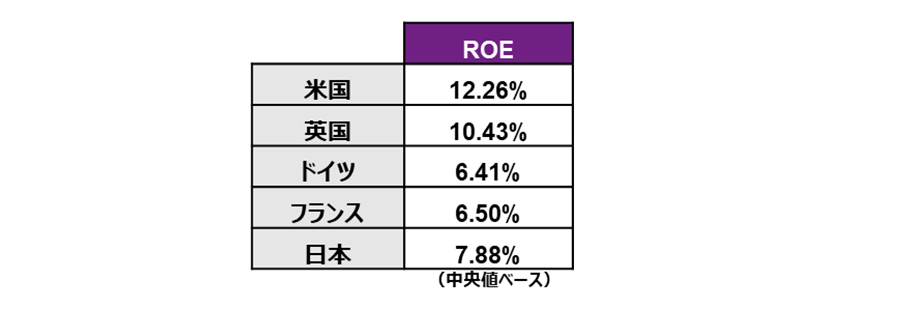

※ 参考1におけるROEについては、S&P Capital IQのデータを基にウイリス・タワーズワトソンにて作成

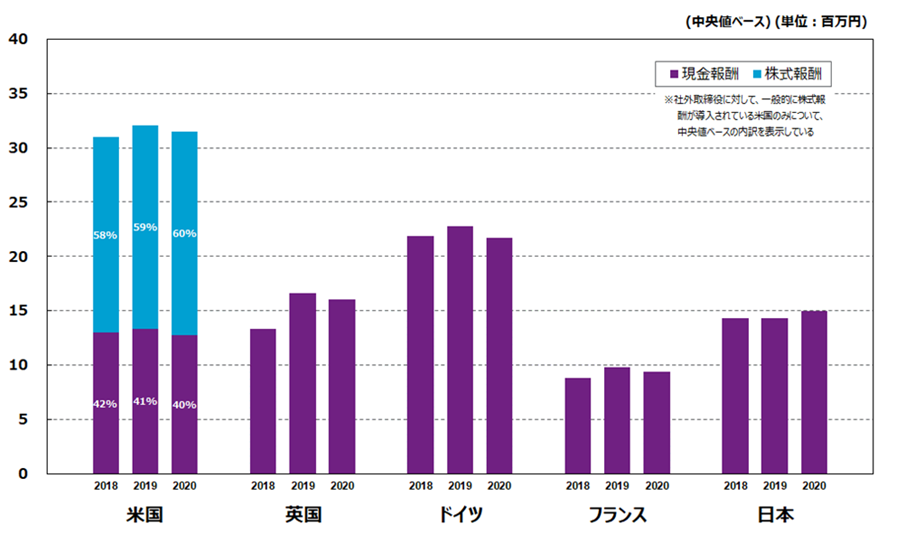

※ 参考2、3については、各年度の調査結果における各国現地通貨ベースの額を円換算して推移を表示している

※ 参考4における米国の内訳(現金報酬と株式報酬の割合)については、取締役会議長手当の平均値を使用して算出

※ 円換算レートは2020年平均TTM(1ドル=106.82円、1ポンド=137.08円、1ユーロ=121.81円)

成長へのコミットメントの表明を目的とし、業績連動報酬の引き上げをメインテーマとして進められたコード以降の報酬改革のトレンドは、少なくとも大手日本企業においては概ね一巡したと考えられる。次の段階の報酬改革は、株主の期待や歓心を得るだけに留まることなく、持続する成果を伴って全てのステークホルダーから真の信任を得るものでなくてはならない。今後の日本企業の報酬改革は、これまでのような社長の「椅子」の報酬引き上げではなく、リーダーシップとしての「人」に対する適切な処遇はどうあるべきかへと、視点を変えて取り組む必要がある。必然的に、CEOやエグゼクティブオフィサーの任命や後継者育成とも融合させた検討がますます必要になるだろう。業績連動性を高めること自体を目的とせず、長期の価値を創れるベストなリーダーを任命し、そのリーダーシップの十分な発揮を支える最も効果的な処遇の方針を個別に定める。企業文化やその個人が得意とするリーダーシップスタイルによっては、必ずしも水準の引き上げや業績連動報酬の拡大が必要とは限らない。もちろん、欧米水準並みの報酬が必要となるリーダーもいるだろう。ただその場合は最低限、稼ぐ力や資本効率性はもちろん、ESG/サスティナビリティ経営の成熟度、従業員を含めたステークホルダーへの向き合い方等において欧米企業と同等のレベルにあることが、説明責任を果たす上での前提となる。高額の報酬水準は、そうした経営を遂行できるリーダーシップの能力、プロファイルに対する値付けであることを意識し始める必要がある。

一方、こうした複雑化する判断の重責を担う日本企業の社外取締役が企業に費やす時間は、年を経るごとに飛躍的に長くなっている。昨今のコード等の改正が、社外取締役にますます高い期待役割を求めていることを踏まえれば、候補者人材が限られている状況もあり、報酬の増額方向へのモメンタムが働きやすい。ただし欧米においては、高額の社外取締役報酬は独立性への悪影響があるとされ、米国ではしばしば訴訟も見られている。こうした動きも含めれば、CEO報酬と異なり、既に国際的にも競争力ある水準となっている日本企業の社外取締役報酬については慎重を期す必要がある。また、各種手当の額を含めた方針の詳細開示や個別報酬の開示により、少なくとも欧米同等の透明性を備える必要はあるだろう。

日本における報酬市場は二極化する方向で落ち着きつつある。一つは、今回の結果で示された標準的な水準・構成比率を有する多数派集団である。以前に比べ水準が上昇したとはいえ、CGコードの要請による株式報酬の拡充を主とするもので、水準・体系は大きくは変わっていない。もう一方は、こうした集団とは一線を画し、欧州水準を窺おうかという企業群である。日本市場の特徴はこうした「幅」が生じている点にあり、高い人材流動性によって強い市場原理が働く海外市場には見られない。この「幅」のなかで、主体的にどのような方針を定め、外部に説明するかが企業に求められている。

日本において、欧米企業にCEOが引き抜かれるといった事例はみられないなか、欧米水準を意識するその意義はCEOの「パフォーマンス」によって説明されるほかなく、絶え間ない変革を通じ抜きんでたパフォーマンスを目指すことが前提となろう。CEOと社外取締役が共有すべきその覚悟は、CEOと社外取締役の関係性を緊張感を伴うものへと変容させる。より大きな額の支給を伴うインセンティブ制度を運用するうえで、ときには、目指す方向の内容・程度やその進捗の議論の過程で摩擦が生じることもあるかもしれない。こうした関係性の変化とともに、CEOが有する報酬の自己決定権は社外取締役に一層禅譲され、社外取締役は、財務・非財務の目標設定や評価に至るまで、CEOの評価者として深く厳しく介入する役割を担う。変革が実現されなければ、インセンティブ報酬における判断の枠を越えてCEOに引導を渡すこともあるだろう。グローバル水準を見据えた報酬設定は、取締役会、報酬・指名委員会における審議の質的変化やパワーバランスの移行という経営機構改革を要請するのである。

一方で、平均的水準を踏襲している多くの企業も、「そこに留まること」の意義を明確にすべきであって、「大人しい」報酬水準が「長期的」「従業員」の視点を標榜したぬるま湯経営の象徴であってはならない。ただ、大きな成果を経営者に求めるほど、従来の延長線上の報酬でよいかというジレンマが生じる。標準的水準を維持する企業における議論は、実は企業としての根源的なありようを報酬を通じて問いかけているともいえる。

ウイリス・タワーズワトソン(NASDAQ:WLTW)は、企業に対するコンサルティング業務、保険のブローカー業務、各種ソリューションを提供する業務における、世界有数のグローバルカンパニーです。企業の持つリスクを成長の糧へと転じさせるべく、各国で支援を行っています。その歴史は1828年にまで遡り、現在は世界140以上の国と地域そしてマーケットに45,000人を超える社員を擁しています。 私達はリスク管理、福利厚生、人材育成などの様々な分野で、企業の課題に必要な解決策を考案・提供し、企業の資本効率の改善や、組織と人材の一層の強化を図ります。また『人材』『資産』『事業構想』の密接な関係性を理解し、企業を業績向上へと導きます。 ウイリス・タワーズワトソンは、お客様と共に企業の可能性を追求して参ります。