ウイリス・タワーズワトソンは『日米欧CEO報酬比較』、『日米欧社外取締役報酬比較』のそれぞれについて2020年調査を7月に実施した。日本におけるCEO報酬(中央値)は株式報酬を中心とした長期インセンティブの拡充から昨年比20.5%増の約1.9億円となり、また、報酬構成比については欧州勢に近づいている状況が確認された。日本における社外取締役の報酬水準(中央値)は昨年調査時と同等水準であることが確認された。

本稿では、上記2つの調査結果の概要を紹介するとともに、本年固有の論点として、コロナ禍を受けて報酬委員会が留意すべきチェックポイントを確認したい。

例年の分析と同様に、本年も日米英独仏の5カ国について売上高等1兆円以上の主要企業CEOについて各社開示資料を用いて報酬水準・構成比の状況を分析した。日本については2020年3月期の有価証券報告書までを分析対象に含めている。なお、本年はコロナ禍を受けて有価証券報告書の提出期限が延長されていたが、分析対象となる72社のうち分析時点で有価証券報告書未提出であったのは2社に留まったため、分析結果への影響は限定的であったと考えられる。また、欧米企業については多くの企業が12月決算であるため、コロナ禍による業績悪化の影響等が報酬額にはまだ表れてきていないと想定される点に留意されたい。同様に、日本についても多くの企業が3月決算である中で、2019年6月頃の株主総会直後においてコロナ禍は想定されておらず、とりわけ基本報酬や長期インセンティブ等への影響は限定的であったと考えられる。コロナ禍の影響の大半は次回調査において現れてくると考えられる点に注意されたい。

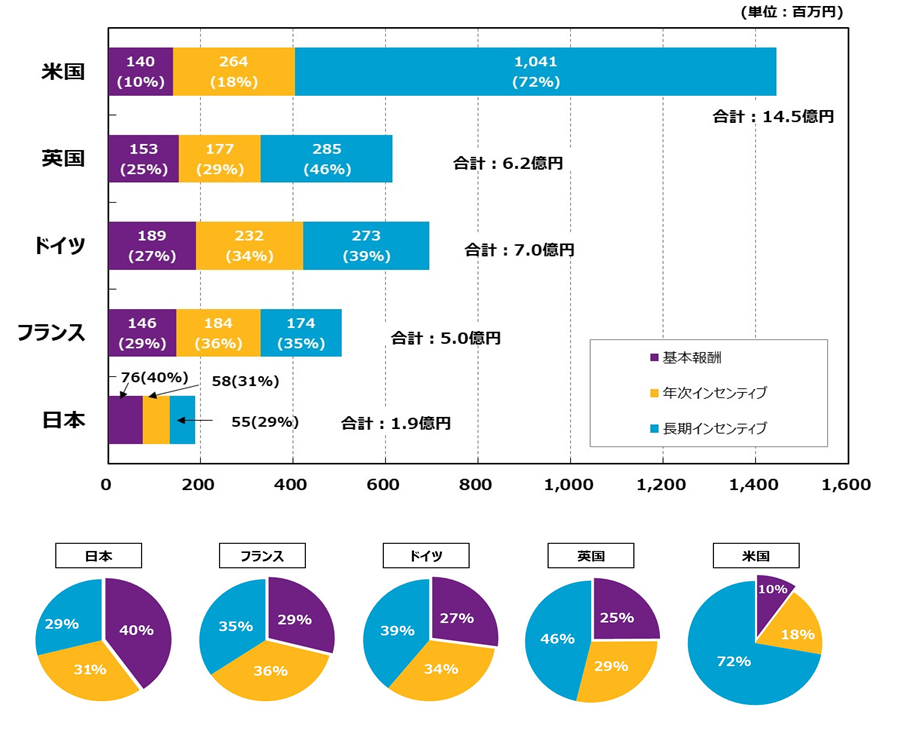

結果を確認すると、日本のCEO報酬が中央値で総額1.9億円と昨年比で20.5%増加した点が本年調査の大きな特徴となった(図表1)。欧米CEOの報酬水準とは引き続き一定の差異は見受けられるものの、報酬構成比に着目すると「基本報酬:年次インセンティブ:長期インセンティブ」の比が約「4:3:3」となり、欧州勢の報酬構成比に一歩近づいた状況が見て取れる*1。

なお、来年以降に向けてはコロナ禍の長期化を受けて、欧米CEOの報酬水準がどのような推移を見せるのか、また、日本企業のCEO報酬については、従来のインセンティブ報酬拡充動向とコロナ禍を受けた報酬削減動向という二つの動きが絡み合い、どのような水準・構成比に向かっていくのかが注目される。本年の弊社「経営者報酬データベース」の各社回答内容を見ていると、対外的なプレスリリースや決算説明会等での言及がない企業においても報酬削減(減額・自主返上/返納)を実施している企業を一定数確認しており*2、コロナ禍が長期化する中での各社による新しい事業基盤構築の進捗次第で、マーケット全体への水準の影響もあるものと想定される*3。

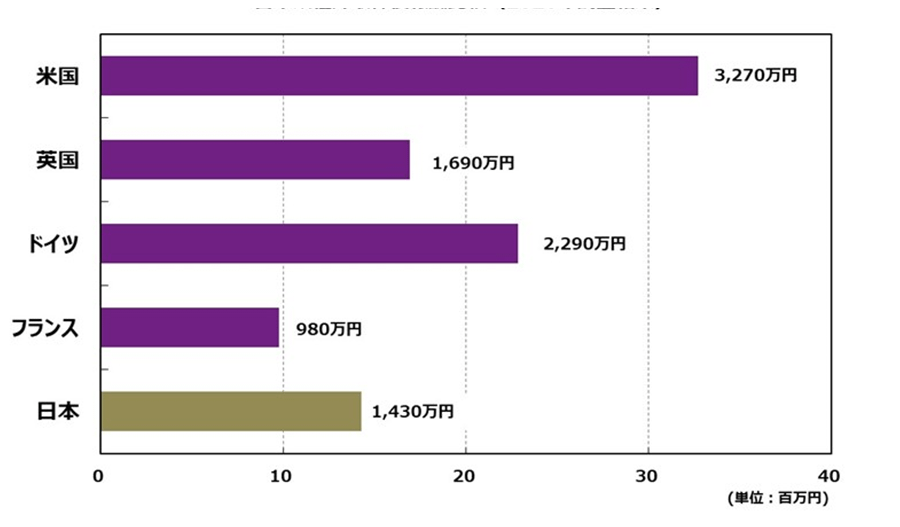

昨年に引き続き、CEOに加えて社外取締役を調査対象とし、同様の日米欧報酬比較を実施した。分析対象企業は、CEO報酬比較と同様、各国における売上高等1兆円以上の主要企業とした。米英独仏については、個人別の報酬額開示があるが、人数による影響を排除するため1社1サンプルとして代表値に集約の上、集計した。なお、1)取締役会議長や筆頭等の役職を有さない社外取締役と2)取締役会議長を務める社外取締役、という2種類の集計を行った。日本については、総額開示と人数より、社外取締役1名あたりの報酬額を算出の上、集計した。ただし、社外取締役としての総額開示区分のない企業の場合は、「社外役員」の総額開示より1名あたり報酬額を算出して集計した。

結果を確認すると、日本の社外取締役報酬は中央値で1,430万円となり、昨年の調査結果とほぼ変わらない状況となった。ただし、実データの分布を見てみると、中央値より高いデータの分布は上方拡大しており、社外取締役として担っている役割・責務(各種委員会等の委員・委員長など)に応じて水準差も出てきている状況が見て取れた。本年の報酬委員会については、コロナ禍を受けた一時的な報酬上の対応と、パラダイム自体が変わったことに伴う中長期的な見直しと、二つの検討が存在し、報酬委員会の審議も例年以上に活発なものとなっている印象を受ける。

最後に、本年特有の論点として、コロナ禍を受けて経営者報酬上どのような対応が求められるか、チェックポイントを整理したい。マーケット全体の状況と各社の置かれた状況には一定の差異が当然にあるため、特定の方向性を示唆することはせずに、今後日本企業が実効性の高い経営者報酬制度の運用をする上で、本年特有の論点となりうるチェックポイントを整理してみたい。各社報酬委員会事務局における検討のスピード感、意思決定のバランス感覚などに寄与できていれば幸いである。

| 大項目 | 報酬構成 |

|---|---|

| 報酬構成 |

|

| 基本報酬 |

|

| 年次賞与 (当期分) |

|

| LTI (過去分) |

|

| LTI (当期分) |

|

|

その他 |

|

1 なお、報酬構成比については経済産業省 事業再編研究会による2020年7月31日付け報告書においても論じられており、株式報酬を中心とした長期インセンティブ比率を高めていく重要性について指摘されている。

2 2020年経営者報酬データベースの正規スケジュールでのご参加申込は既に締め切っておりますが、9月以降、正規スケジュールから遅れてのご参加(『レイト参加』)を随時承っております。

3 役員報酬の削減に関しては、削減したことを以て説明責任を免れるわけではない、という点に留意したい。「新型コロナウイルス感染症の影響に関する記述情報の開示Q&A」(金融庁2020年5月29日)においても、「報酬額の一時的な削減を目的とした役員報酬の算定方法の変更であったとしても、その変更の背景や考え方、取締役会・報酬委員会で議論した内容を記載することが重要」とある。

4 年次インセンティブの目標設定が困難な場合に、ウエイトを臨時的に株式報酬に寄せる対応が考えられる。

5 業績の見通し、株主の状況(株価、配当)、従業員の状況(雇用調整等)、キャッシュフローの状況等を総合的に勘案。対象として社外取締役・監査役といった非業務執行役員も含めるかどうかも論点となる。また、金融危機や震災等の際の状況を振り返ると、期間の定めのない報酬削減を実施した場合、「削減後の報酬テーブル」が恒久的な水準として定着した企業も一定数見受けられた。対象期間の検討も必要となると考えられる。

6 従業員の健康・安全(Wellbeing)、コロナ情勢下のビジネス体制確立など、本年特有の状況を非財務目標としてどのように加味するか。

7 業績の見通しが困難な場合に、例年同様のインセンティブゾーンでインセンティブとしての実効性が担保できるかどうか

8 海外幹部にリテンション目的で株価連動のキャッシュ報酬を渡している場合、株価の急落によって当初想定の価値を大きく下回ることになり、意図せずしてリテンション効果が損なわれているケースがある。

9 株価の急落によって、「基本報酬のX%」という基準を一時的に満たさなくなっている可能性がある